株を買ったら、いつかは売らなければなりません。

そこで問題になるのが、

「買った株をいつ売ればいいの?」

ということです。

「できるだけベストなタイミングで売りたい」

と考えるのはもっともなこと。

でも、売るタイミングに悩む人が意外と多いのです。

株の売りどきはIPO投資でも必ずついて回る問題です。

そこで今回は、

「買ったIPO銘柄はいつ売ると良いの?」

「セカンダリー投資で買ったIPO銘柄を売るタイミングって、いつ?」

という疑問にお答えすべく、IPO銘柄の売りどきについて解説します。

Contents

- 1 IPOの売り方は初値売りがセオリー

- 2 IPOセカンダリー投資での売り方

- 2.1 売り方1:新規上場日の値上がりに乗って、その日のうちに売却する

- 2.2 売り方2:移動平均線を参考にして、値上がりしたところで売却する

- 2.2.1 メリット

- 2.2.2 デメリット

- 2.2.3 コツと注意点

- 2.2.4 【SBI証券で分かる】売り方の手順

- 2.2.4.1 STEP1:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

- 2.2.4.2 STEP2:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

- 2.2.4.3 STEP3:株式(現物/一般預り)の中の「現売」をクリックする。

- 2.2.4.4 STEP4:注文入力画面に遷移するので、「チャート」をクリックする。

- 2.2.4.5 STEP5:チャートが別ウィンドウで表示されるので、どのタイミングで売るのかを確認する。

- 2.2.4.6 STEP6:チャートで売り時を確認したら、注文入力画面を表示する。

- 2.2.4.7 STEP7:注文確認画面が表示されるので、内容を確認した上で、「注文発注」ボタンをクリックする。

- 2.3 売り方3:本来の株価になったところで売却する

- 3 まとめ

IPOの売り方は初値売りがセオリー

IPOにめでたく当選し、公募価格で買うことができたら、「いつ売るのか?」が問題になります。

基本的にIPOは、上場日に初値で売るのが一般的です。

上場日に初値でどのように売れば良いのでしょうか?

ここでは、このことについて解説します。

初値売りとは?わかりやすく解説

初値売りとは、「IPO株が上場した日に初めて付いた価格(初値)で売却する」ことをいいます。

この時、成行注文(どんな価格でも買います・売りますという、約定優先の注文方法)で売却するのが一般的です。

成行注文は、上場日の寄付前にあらかじめ入れておきます。

難しいことは何もない、とてもシンプルな売却方法です。

初値売りの勝率は約80%!

初値売りの勝率は高いことで知られていて、2011年から2018年までの8年間で勝率が80%以上になった年は4回です。

参考URL:上場前に買えれば高い勝率、IPO銘柄への投資は「アリ」 | 50歳からのお金の教科書 | 特集 | 週刊東洋経済プラス

なお、今年に関しては、8月末までの時点で47件中40件が初値>公募価格となっていて、勝率は約85%です。(TOKYO PRO Marketへの上場を除く。なお、TOKYO PRO Marketは機関投資家などのプロ投資家向け市場)

このように、IPOは年によって勝率の変動はあるものの、基本的には高確率で初値が公募価格を上回ります。

例えば、2018年について見てみましょう。

2018年に新規上場した95件の銘柄うち80件(84%)が公募価格を上回っています。

そのため、昨年のIPOに関しては、公募価格で買って初値で売ると、約84%の勝率になることが判ります。

通常の株の取引で勝率を80%台にしようとするのは非常に困難です。

しかし、IPOの場合はそれが可能であるため、初心者からベテラントレーダーまで根強い人気があります。

このように人気のあるIPOの初値売りですが、メリットやデメリットにはどのようなものがあるのでしょうか?

初値売りのメリット・デメリットを正しく解説

シンプルで取り組みやすいIPO初値売りですが、良いことづくめではなく、デメリットもあります。

ここでは、初値売りのメリットとデメリットについて説明します。

メリット

メリットは何といっても初値が公募価格を上回った時にすぐに利益を確定できることです。

初値が公募価格の何倍にもなるような銘柄の場合、ここが最高値になることもあります。

そのため、場合によっては一番いいタイミングで利益確定できる可能性があるのです。

デメリット

デメリットは主に

- 初値が公募価格を下回った後、下げ幅を縮めた場合に損をしてしまう

- 初値からどんどん値上りした場合に、上値を追えない

- 初値が初日に付かないと、すぐに利益確定できない

の3つです。

この3つのうちの上の2つについては、売りのタイミングが早すぎるという点で共通しています。

それでは、それぞれについて見てみましょう。

初値が公募価格を下回った後、下げ幅を縮めた場合に損をしてしまう

初値売りは初値で利益を確定してしまいます。

そのため、初値が公募価格を下回った場合は損をしてしまいます。

そのまま下落していった場合は良いタイミングで利益確定できたことになります。

ですが、その後株価が反発し、公募価格を上回る水準まで値上がりした場合は、悔しい思いをするでしょう。

なぜなら、少し待てば損失を小さくすることができたからです。

下げ幅を縮小し、プラス転換した場合、むしろ利益を得られたことになります。

初値からどんどん値上りした場合に、上値を追えない

初値が公募価格を上回った後、さらに上昇した場合は、初値がその日の最安値になる可能性があります。

もっと高値で売れたわけですから、利益確定のタイミングが早すぎたということになります。

「もっと後で売れば良かった」と後悔してしまうかもしれません。

初値が初日に付かないと、すぐに利益確定できない

人気のIPO銘柄の場合、買いが殺到しすぎて初日に初値が付かないことがあります。

翌日に初値が付くこともありますし、もっとかかることもあります。

いずれ初値はつくのですが、すぐに利益確定し、現金化したい人にとってはデメリットですし精神的にも安定しないでしょう。

このようにメリット・デメリットのあるIPOの初値売りですが、勝率が80%でありメリットが勝ることが多いのではないでしょうか。

ところで実際の操作はどのように行うのでしょうか。

次で、手順を説明します。

【SBI証券で分かる】初値売り(成行注文)の手順

STEP1:SBI証券のHPより証券口座を開き、「口座管理」をクリック。

STEP2:SBI証券のHPより証券口座を開き、「口座管理」をクリック。

STEP3:株式(現物/一般預り)の中の「現売」をクリックする。

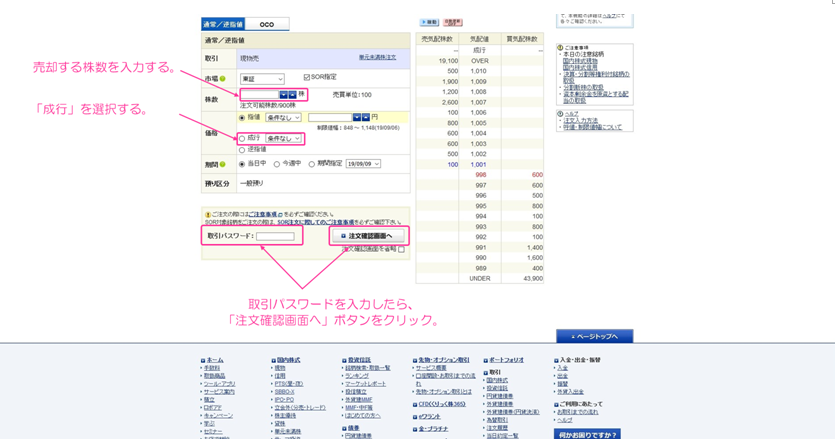

STEP4:注文入力画面に遷移するので、「通常/逆指値」タブの中の「株数」に売却する株数を入力。

その下の「価格」では「成行」にチェックを入れる。

「取引パスワード」を入力したら、「注文確認画面へ」ボタンをクリックする。

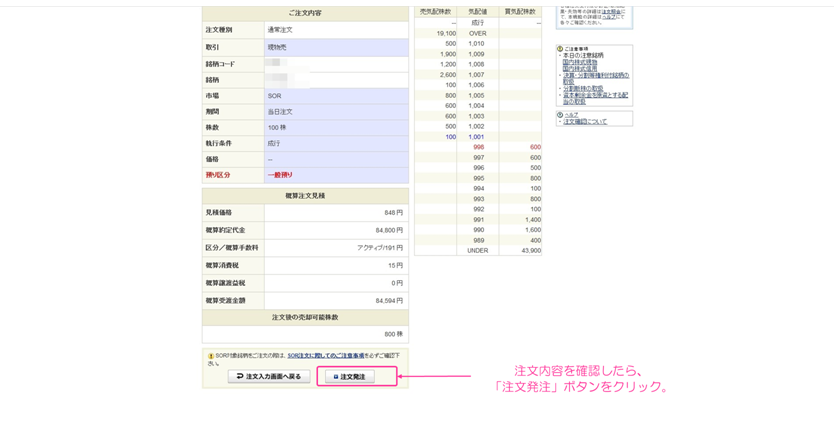

STEP5:注文確認画面が表示されるので、内容を確認した上で、「注文発注」ボタンをクリックする。

これで、初値売りの発注はOKです。

それでは次に、初値売り以外のIPO株の売り方について見てみましょう。

その他(初値売り以外)のIPOの売り方は1種類

IPOには初値売り以外にも売り方があります。ここでは、その方法について解説します。

売り方:初値で売らず、さらなる値上がりを狙う。

初値で売らず、さらなる値上がりを狙う方法にはどのようなメリットとデメリットがあるのでしょうか。

ここでは、そのことについて説明します。

メリット

初値からさらに上昇していく銘柄で有効です。

初値で利益確定するよりもさらに大きな利益を得られる可能性があります。

デメリット

初値からさらに上昇していったものの、そこから値を下げてしまうと利益が少なくなってしまいます。

特に上場直後のIPO銘柄は値動きが荒く、動きが読みづらいです。

「もっと上がるだろう」と様子見していた結果、最終的には初値を下回るケースもあります。

初値で売らず、さらなる値上がりを狙う方法についての補足事項

初値が公募価格を上回った後も上昇が続くようであれば、資金が許すなら買い増しするのも一つの方法です。

平均約定単価が上がってしまいますが、株数が増える分、値上がり益は大きくなります。

なお、初値が公募価格の数倍など大幅に上回った場合は、さらなる値上がりを狙うのはやめましょう。

なぜなら、値上がりしても、上昇トレンドが続かないことが多いからです。

株価が上昇しても、利益確定売りに押され、やがて下落していきます。

場合によっては、大株主のロックアップが解除され、大きな売りが出てしまうこともあるのです。

ちなみに、ロックアップとは、上場後に大株主が保有する株の売却を一定期間制限することを言います。

もしも初値が公募価格の数倍になった場合は、できるだけ早く売り注文を出してしまいましょう。

仮に初値から上昇したとしても、上値を追うことはせず、早めの利益確定を心がけるのが大切です。

さて、次にIPOのセカンダリー投資の場合にはどのように売却するのかを見てみたいと思います。

IPOセカンダリー投資での売り方

セカンダリー投資での売り方は、

- 新規上場日の値上がりに乗って、その日のうちに売却する

- 移動平均線を参考にして、値上がりしたところで売却する

- 本来の株価になったところで売却する

の3つのパターンがあります。

それぞれメリット、デメリットがあるので見てみましょう。

売り方1:新規上場日の値上がりに乗って、その日のうちに売却する

セカンダリー投資での売り方には、その日のうちに売却する方法があります。

この方法では、上場日に買ったIPO銘柄をその日のうちに売ることになります。

つまり、デイトレードということになりますが、この方法にはメリットとデメリットがあります。

どんなメリットとデメリットがあるのか、さっそく見ていきましょう。

メリット

この売り方のメリットは、

- 新規上場日の値上がりに乗り、その日のうちに売却することですぐに利益が得られる。

- ポジションを持ち越さないため、翌日以降の値下がりリスクがない。

の2つです。

デメリット

この売り方には、

- 新規上場日に思ったほど値上がりしないケースがある。

というデメリットがあります。

銘柄によっては、上場日にそれほど値上がりせず、1週間などしばらく経って値上がりするものがあります。

また、上場日以降、時間をかけて徐々に値上がりするケースもあります。

その場合、その日のうちに利益確定してしまうと、思うほどの利益を得られません。

コツと注意点

新規上場日の板の様子を見てみましょう。

板に入った買い注文がどんどん食われていくようであれば、取引が活発に行われていることになります。

基本的に株の取引は、午前9時以降の30分~1時間ほどの間に活発に行われます。

この間に新規の買いポジション(ポジションとは、買ったまま、あるいは売ったまま、決済していない注文のこと)を建て、その日のうちに決済(買いポジションの場合は売り注文、売りポジションの時は買い注文を出すこと)してしまいます。

もしも後場(取引所における午後の取引のこと。東京証券取引所の場合は午後12時半からスタートする)まで持ちたい場合は、取引終了前の15分ほどの間で売り抜けてしまいましょう。

後場はこの時間帯に売買が活発になる傾向が強いようです。

なお、取引の終了は、証券取引所により異なります。

東京証券取引所は15時半、名古屋、福岡、札幌証券取引所は15時までとなります。

また、ジャスダックは東京証券取引所と同じく15時までとなります。

そのため、取引終了15分前とは、東証とジャスダック上場銘柄は14時45分以降ということになります。

また、名証、福証、札証に上場銘柄は15時15分以降ということになります。

【SBI証券で分かる】売り方の手順

それでは、IPO株を買った後、どのようにして売り注文を出すのか、SBI証券の発注画面を例に説明していきます。

STEP1:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

STEP2:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

STEP3:株式(現物/一般預り)の中の「現売」をクリックする。

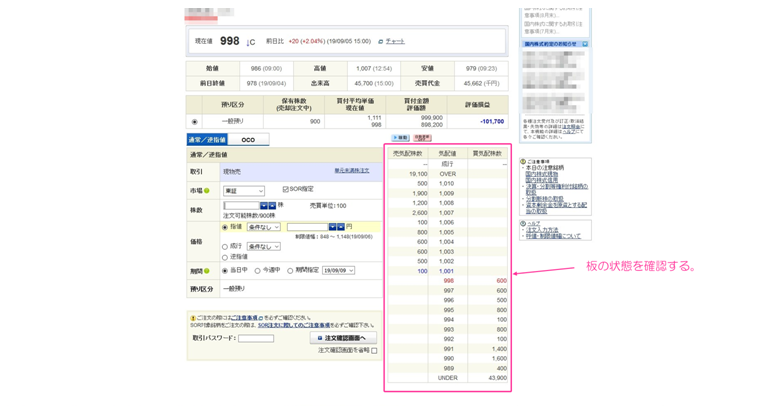

STEP4:注文入力画面に遷移するので、板の状態をチェックする。

STEP5:板の左横の「通常/逆指値」タブの中の「株数」に売却する株数を入力。

その下の「価格」では適宜「指値」か「成行」にチェックを入れ、指値の場合は価格を指定する。

「取引パスワード」を入力したら、「注文確認画面へ」ボタンをクリックする。

STEP6:注文確認画面が表示されるので、内容を確認した上で、「注文発注」ボタンをクリックする。

ここまで、「新規上場日の値上がりに乗って、その日のうちに売却する」場合の売り方について解説しました。

IPO株の売り方には、他の方法もあります。次に、移動平均線を見て売却のタイミングを計る方法について解説します。

売り方2:移動平均線を参考にして、値上がりしたところで売却する

IPO株の売却のタイミングを計る方法として、移動平均線を利用する方法もあります。

売買のタイミングを計る指標として、株価チャートを重視する人にはおなじみの方法です。

株価チャートには、様々なテクニカル指標を表示することができます。

ちなみに、テクニカル指標とは過去の株価のデータを基にトレンド等を様々な角度から分析したものです。

テクニカル指標には様々な種類がありますが、中でも一番メジャーなのが移動平均線です。

移動平均線とは、指定した期間の株価の終値の平均値を線で結んだものです。

期間は任意で指定することができますが、5日、25日、75日移動平均線が使われることが多いです。

なお、移動平均線にはいくつか種類があるのですが、一般的には「単純移動平均線」のことを指します。(他には指数移動平均線、加重移動平均線、修正移動平均線があります。)

メリット

この売り方のメリットは、

- 売買ポイントが視覚化され判りやすい。

ということが挙げられます。

デメリット

この売り方には、

- 新規上場銘柄のため、最初のうちは移動平均線がきちんと表示されない。

というデメリットがあります。

移動平均線がきちんと表示されるようになるには、ある程度の期間がかかります。

さらに、売買の判断ができるほど精度が高くなるまでには、数か月の期間が必要です。

そのため、数か月以上の保有を考えていない場合、移動平均線は判断の参考にはなりません。

コツと注意点

移動平均線を使用して売買ポイントの判断を下したい場合、数か月の長期保有を前提に考えましょう。

それよりも短期間で利益確定させたい人には不向きな売り方であると言えます。

【SBI証券で分かる】売り方の手順

移動平均線を参考にして売る場合、どのようにして取引画面を操作すれば良いのでしょうか?

そのような疑問を持つ人に、今回はSBI証券の取引画面を例に、売り方の手順を説明します。

STEP1:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

STEP2:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

STEP3:株式(現物/一般預り)の中の「現売」をクリックする。

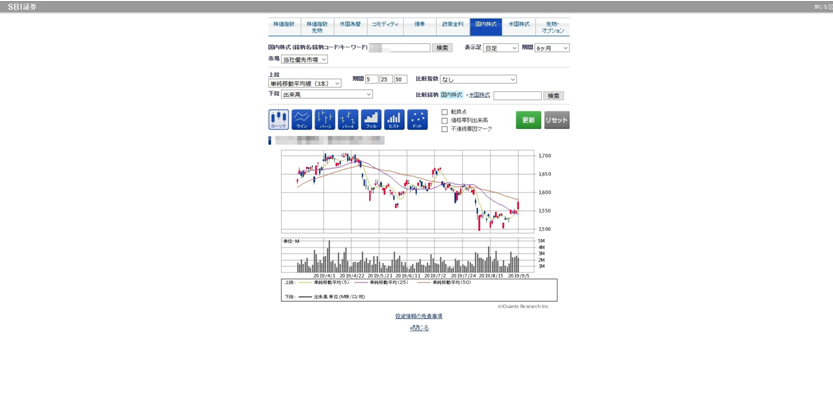

STEP4:注文入力画面に遷移するので、「チャート」をクリックする。

STEP5:チャートが別ウィンドウで表示されるので、どのタイミングで売るのかを確認する。

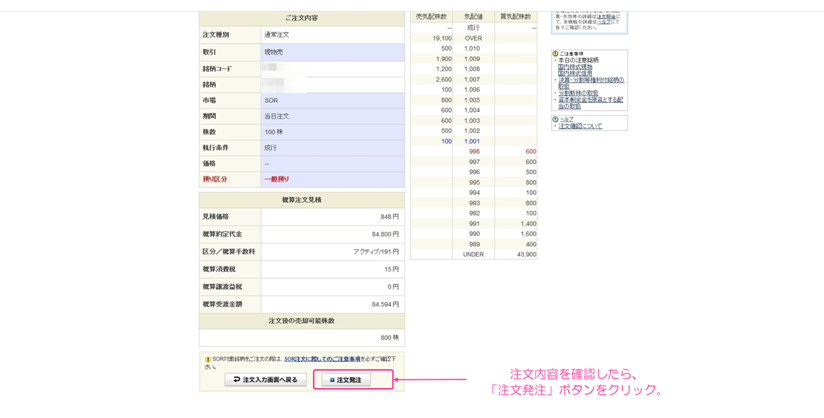

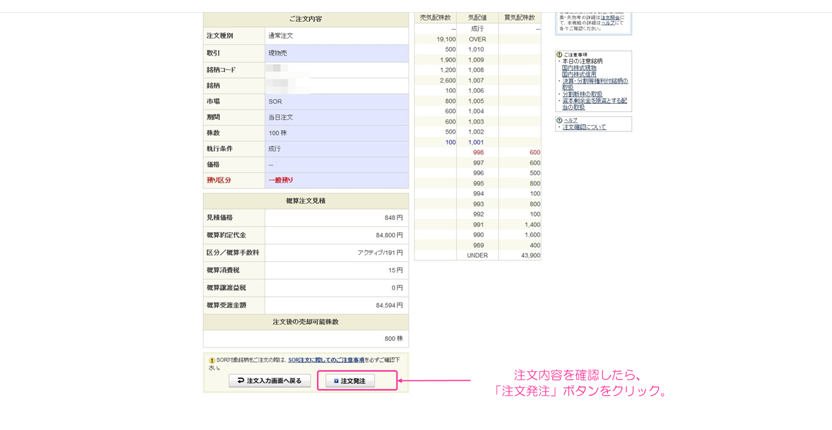

STEP6:チャートで売り時を確認したら、注文入力画面を表示する。

「通常/逆指値」タブの中の「株数」に売却する株数を入力。

その下の「価格」では適宜「指値」か「成行」にチェックを入れ、指値の場合は価格を指定する。

「取引パスワード」を入力したら、「注文確認画面へ」ボタンをクリックする。

STEP7:注文確認画面が表示されるので、内容を確認した上で、「注文発注」ボタンをクリックする。

ここまで、移動平均線を参考に売る場合の手順について解説しました。

次に、3つ目の売り方について解説します。

売り方3:本来の株価になったところで売却する

3つ目は、「本来の株価になったところで売却する」方法です。

「本来の株価」とはいったい何だろうと思う人もいるかもしれません。

この方法のメリットとデメリットを解説しながら、本来の株価についても解説していきたいと思います。

メリット

この売り方には、

- 利益確定の目安となる株価が判り、判断しやすい。

というメリットがあります。

本来の株価を公募価格から考えてみます。

公募価格は市場で想定される評価額からディスカウントされています。

ディスカウントの割合は銘柄によりけりですが、大体20%~30%くらいを目安として考えると良いでしょう。

つまり、公募価格が1,000円であれば、市場では1,250円~1,428円くらいが妥当な価格ということになります。

例えば、公募価格が1,000円で、初値が1,100円となった銘柄があるとします。

会社の内容が悪くない場合、ここからまずは1,250円までの上昇余地があると考えられます。

そのため、株価が1,250円になった時、いったんポジションの半分を利益確定してしまいます。

そこからさらに値上がりするようであれば、次は1,428円で残りを売却します。

このように、この方法の場合は利益確定の目安となる株価が具体的であることがメリットです。

デメリット

この売り方には、

- 初値が想定ディスカウントを超えてきた場合は、この売り方ができない。

- 本来の株価に到達する前に下がり始める可能性がある。

というデメリットがあります。

コツと注意点

まずは初値が公募価格からどれくらい上回っているかに注目しましょう。

その割合がディスカウントの割合よりも小さければ、この方法が有効です。

上場した後、その銘柄に何か悪材料が出ないかということにも注意しましょう。

買った後、時間をかけて上がっていき、テクニカル指標が効いてくるようであれば、併用すると良いでしょう。

特に、目標とする株価に到達する前に好決算などで株価上場の材料が出た場合は併用がおすすめです。

より大きな利益の獲得が期待できます。

【SBI証券で分かる】売り方の手順

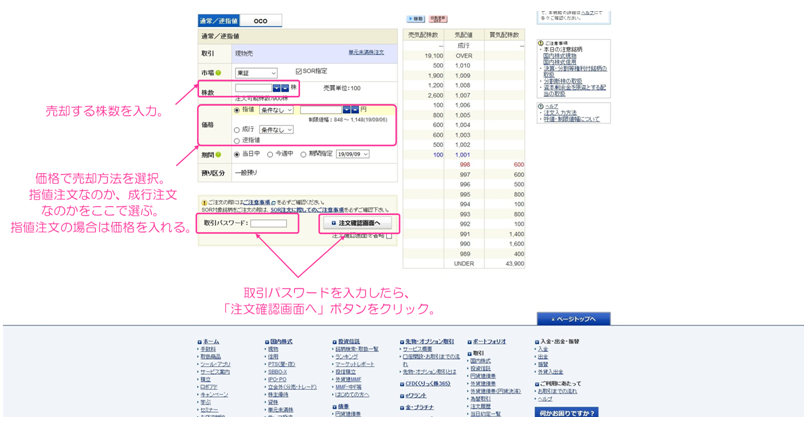

それでは、本来の株価で売却する場合の手順について、SBI証券の取引画面を参考に開設していきます。

この方法では成行注文は使わず、指値注文を使うのがポイントです。

STEP1:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

STEP2:SBI証券のHPより証券口座を開き、「口座管理」をクリックする。

STEP3:株式(現物/一般預り)の中の「現売」をクリックする。

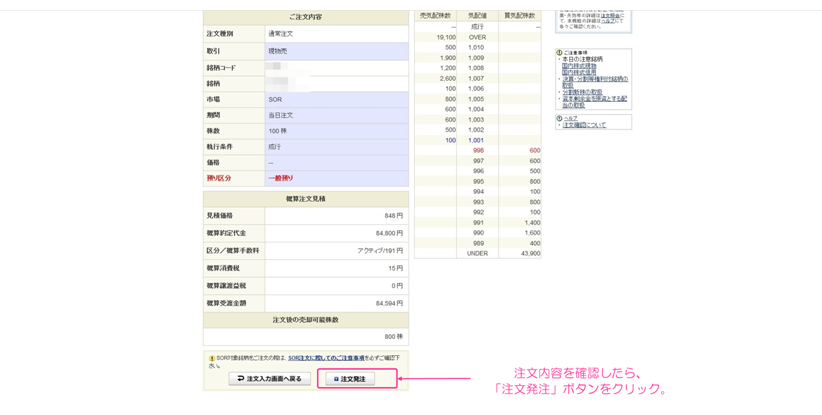

STEP4:注文入力画面が表示されるので、「通常/逆指値」タブの中の「株数」に売却する株数を入力。

その下の「価格」では「指値」にチェックを入れ、売却価格を指定する。

「取引パスワード」を入力したら、「注文確認画面へ」ボタンをクリックする。

STEP5:注文確認画面が表示されるので、内容を確認した上で、「注文発注」ボタンをクリックする。

まとめ

今回はIPO銘柄の売りどきについて解説しました。

IPOのプライマリー投資の場合、売りどきは基本的に初値のタイミングになり、非常にシンプルです。

初値で売れるよう、寄付前に成行注文を入れておきましょう。

IPOのセカンダリー投資の場合、売り時は今回紹介した3つのパターンに分けられます。

どのタイミングで売却するのかを相場を見ながら考えましょう。

自分にとってベストな売りどきで売却できるよう、今回紹介したパターンをしっかり覚えて下さいね。